Что такое эквайринг и как он работает

Что такое эквайринг в банке простыми словами

Всем привет, уважаемые читатели блога AFlife.ru! Понятие эквайринга часто интересует начинающих предпринимателей. Законодательство России требует обязательной установки в торговой точке кассового аппарата, работающего через интернет. Он не обязательно должен поддерживать работу с карточками. Только без услуги оплаты по банковской карте невозможно представить современный магазин. Что такое эквайринг в банке простыми словами, разберем в нашей статье.

Как работает эквайринг

Под этим сложным банковским понятием подразумевается услуга безналичной оплаты по терминалу в магазине, в интернете или через телефон. Покупателю потребуется дебетовая или кредитная карта любого банка, а торговой точке терминал, чтобы перевести определенную сумму с пластика на свой счет в банке. Конечно, описанный процесс покупки знаком каждому владельцу пластиковой карточки.

Сегодня эквайринг очень распространен, услуга оплаты по карте доступна практически в каждой точке продаж – от крупной торговой сети до мясной лавки на рынке. Клиент может не беспокоиться, что его обсчитают или спишут больше. Вообще, снижение оборота наличных денег на руку и магазину, и покупателю. Не нужно отсчитывать мелочь и носить с собой купюры, средства сразу зачисляются на банковский счет предпринимателя.

Чтобы понять, как работает самая распространенная схема эквайринга, разберем этот процесс пошагово:

- В терминале задается определенная сумма чека по штрих-коду товара или вручную продавцом.

- Покупатель прикладывает карту или вставляет ее в терминал, набирает пароль.

- Данные о банковской карте и покупке отправляются в обрабатывающий операции центр.

- Происходит проверка баланса карточного счета.

- Если денег достаточно и пароль введен верно, списывается указанная сумма.

- Распечатываются чеки для покупателя и для отчетности продавца. При необходимости на них нужно поставить подписи.

- Списанные средства за вычетом комиссии переводятся на расчетный счет предпринимателя или организации.

В представленной нами схеме задействованы три стороны: банк, покупатель и магазин. Организация подписывает договор о предоставлении услуг приема и перевода денег с пластиковых карт. Ежемесячно списывается абонентская плата, комиссия берется сразу же с каждого перечисления. Ее платит банк, а не покупатель. Правда, плата со счета клиента тоже снимается, но уже за годовое обслуживание пластика.

Виды эквайринга

Существуют разные виды банковского эквайринга:

- Торговый. О нем знает каждый владелец платежной карточки, ведь сталкивается с ним каждый раз при оплате в магазине. Для его осуществления нужно специальное устройство, POS-терминал. Его можно взять в аренду или приобрести в банке, специализированном магазине. Некоторые финансовые организации, работающие с малым бизнесом, предоставляют терминал в бесплатное пользование. Торговый эквайринг обойдется предпринимателю в 1,5%-2,5% от суммы.

- Интернет-эквайринг. С ним мы сталкиваемся при оплате товара в онлайн-магазине. В этом случае никаких специальных устройств не требуется. Покупатель вводит данные своей пластиковой карты в специальную форму, после чего банковский процессинговый центр обрабатывает запрос на перевод денег продавцу. Стоимость интернет-эквайринга самая высокая, в среднем он обходится в 3%-6% от суммы перечисления.

- Мобильный. Осуществляется через специальные приложения, устанавливаемые на смартфон. Программа работает по принципу терминала, отправляя данные в банк. Покупателю нужно только приложить свой телефон к устройству оплаты в магазине. Стоимость мобильной услуги составляет 2,5%-3% от суммы в чеке.

В той или иной степени все россияне время от времени имеют дело с каждым из видов эквайринга. Если для покупателя наличие терминала – это больше удобство и простота оплаты в магазине, то владельца торговой точки ждет не только повышение товарооборота, но дополнительные расходы. Им придется платить за само устройство для приема пластиковых карточек, обслуживание расчетного счета, дополнительные банковские услуги.

Эквайринг для малого бизнеса

Услуга оплаты по картам предоставляется бесплатно для покупателей, но обойдется в определенную цену предпринимателю. В среднем банки-эквайеры берут 2-6% от суммы перечислений в зависимости от тарифа. Что входит в эту стоимость:

- Организация работы платежного терминала без перебоев;

- Обучение банковских сотрудников правильной работе с устройствами;

- Сервисное обслуживание, ремонт, программное обновление и консультирование по вопросам пользования терминалом;

- Перечисление средств на банковский счет организации или ИП.

В обязанности магазина входит прием платежей, поддержание терминала в работоспособном состоянии и оплата комиссии банку. Что потребуется для подключения эквайрингового оборудования:

- Заключение договора с банком с одновременным открытием расчетного счета для малого бизнеса;

- Анализ и проверка документов о финансовой и хозяйственной деятельности организации;

- Наличие постоянного доступа во всемирную сеть.

Банки часто включают стоимость самих терминалов в тарифный план, чтобы привлечь потенциальных клиентов из числа предпринимателей. Удобно, когда услуга предоставляется в комплексе и не нужно обращаться в несколько мест для решения одного вопроса. Малому бизнесу оплата по картам дает немало преимуществ, хотя и приходится регулярно за нее платить.

В первую очередь, касса освобождается от наличных денег. Это значит, что снижается риск получения фальшивых купюр и ограбления. Повышается прибыль за счет безналичной оплаты товара, ведь людям свойственно с карты тратить больше. Часто финансовые организации дают постоянным клиентам льготные условия по другим программам, например, кредитуют под низкий процент.

Где самые выгодные условия эквайринга

Предпринимателю важно правильно выбрать банк-эквайер для сотрудничества. Условия в них отличаются стоимостью, предоставляемыми возможностями, доступными лимитами и т.д. В каком российском банке лучше подключить услугу, разберем тарифные планы чуть подробнее:

- Сбербанк. Стоимость услуги зависит от региона подключения, вида деятельности и торгового оборота. В среднем придется оплачивать около 2% от суммы в чеке и от 1700 рублей за аренду кассового аппарата и прочие опции тарифного плана.

- ВТБ предлагает эквайринг по цене от 1 200 до 12 200 рублей. Комиссия за прием банковских карт от 1,6% от суммы.

- В Тинькофф Банке комиссия за эквайринговые операции составляет от 1,59%. Терминал для приема карт выдается бесплатно. Дополнительно клиенты получают различные скидки и бонусы. Плата за пакет услуг обойдется в сумму от 1 990 до 3 990 рублей.

- Открытие. Тариф за эквайринг составляет от 2,5% от оборота, при большом обороте комиссия определяется индивидуально. Ежемесячная плата за использование терминала начинается от 350 рублей.

- Райффайзен Банк устанавливает собственное оборудование в торговой точке за 1 рубль и не берет за него плату. Тариф стоит от 190 до 990 рублей ежемесячно, ставка начинается от 1,79%.

- Альфа-Банк предоставляет торговый эквайринг с комиссией от 1,9%, терминалы выдаются безвозмездно при обороте до 500 тысяч рублей. Тарифный план за обслуживание счета может быть бесплатным.

Обязательно прочитайте все условия банковского договора. На что обратить внимание при подключении эквайринга? Уточните, дает ли банк оборудование для приема пластиковых карт, каковы его технические характеристики. Выясните, с какими платежными системами работает кредитная организация, но обычно основные из них поддерживаются (Мастеркард, Виза, МИР, в чем между ними отличия мы рассматривали ранее в этой статье). Уделите внимание финансовым вопросам, стоимости тарифов.

Если все условия предоставления услуги устраивают, можно подписывать договор с банком. При желании всегда можно отказаться от выбранной организации и перевести расчетный счет в другое место. Обратите внимание, что банк может запросить договор аренды торговой точки и фотографии будущего расположения терминала.

Конечно, перед заключением договора стоит ознакомиться с отзывами предпринимателей о сотрудничестве с выбранным банком на тематических сайтах. С помощью объективного мнения получится выбрать оптимальное предложение по эквайрингу.

Если вам понравилась наша статья, то делитесь ею в социальных сетях и обязательно подписывайтесь на обновления блога, чтобы не пропустить много чего интересного!

Интернет-эквайринг: что это и как работает

Понятие «интернет-эквайринг» является достаточно новым, и для многих значение этого термина до сих пор остается неизвестным. Между тем, пользуются результатами его применения почти все – по крайней мере, каждый, кто покупает товары в интернет-магазинах и производит оплату банковской картой. Существуют и другие варианты получения денег: наличными курьеру, наложенным платежом, переводом через банк или электронный кошелек, но, как показывает практика, интернет-эквайринг является одним из самых удобных, и, что немаловажно – безопасных способов.

Эквайринг – функции и особенности

Согласно определению, эквайринг – это процедура приема платежа путем использования банковской карты. Он может осуществляться за товар или услугу, а занимается его проведением обычно банк-эквайер. Он предоставляет свои услуги в приеме денежных средств путем установки платежных терминалов и их обслуживания, на предмет чего заключается договор или соглашение. Еще несколько лет назад эквайринг был чем-то экзотичным, сегодня же его использование распространено повсеместно, как на стационарных, так и на мобильных торговых точках или в пунктах оказания услуг. Количество предприятий торговли, где он применяется, исчисляется миллионами и увеличивается с каждым днем и часом.

Первоначально осуществление эквайринга было крайне примитивным, в ход шли бумажные копии пластиковых карт, снятые при помощи специальных устройств, а наличие денег на счету можно было подтвердить, только позвонив в банк. Постепенно технологи развивались и совершенствовались, и в обиходе предприятий появились платежные терминалы, используя которые, можно было максимально ускорить проведение платежа и сделать процедуру безопасной, как для клиента, так и для поставщика услуги или товара.

Эквайринг входит в число услуг, предоставляемых банковскими учреждениями, а эквайером, соответственно, является кредитная организация, которая производит расчеты при приобретении товаров или услуг, а также выдачу наличных посредством использования банковских карт. При этом стороны, использующие услуги эквайера, могут не являться его клиентами. Работают данные организации на основе специально разработанных для этого правил.

Преимущества и недостатки использования эквайринга

Преимущества, полученные в результате применения эквайринга, благотворно сказываются на финансовом состоянии предприятия, и стимулируют его рост и развитие:

Расширение клиентской базы. Сегодня безналичный расчет становится все более популярным и распространенным, и отказ от его применения – своего рода бизнес-самоубийство. При одинаковых исходных данных сегодня клиент предпочтет именно ту торговую точку или поставщика услуги, где можно расплатиться картой – это аксиома, многократно подтвержденная практикой.

Снижение рисков. Здесь факторов несколько: исключение приема фальшивых денежных купюр – при безналичных расчетах они исключены из оборота, невозможность ошибок в сумме поступления и сдачи, как в ту, так и в другую сторону, и многое другое.

Сокращение расходов. Оно происходит по нескольким направлениям: экономятся средства, которые предприятие тратит на инкассацию полученных в результате коммерческой деятельности средств, снижение издержек при проведении платежных операций, экономия на заработной плате персонала.

Удобство. Несмотря на то, что это преимущество упомянуто последним, в иерархии преимуществ оно занимает первое место – клиентам не нравится носиться с наличными, собирать мелочь по карманам, сталкиваться с нехваткой разменной монеты для сдачи. Просто взял и заплатил – быстро, безопасно, без лишних действий.

Говоря о плюсах эквайринга, необходимо поговорить и о минусах, к примеру:

расходах на обслуживание и содержание оборудования;

временном разрыве между проведением платежа и поступлением денег на карту продавца – обычно он составляет не более 2-х дней.

Кроме того, интернет-эквайринг некоторым кажется ненадежным в основном из-за того, что сведения о компании могут вызывать сомнения у недоверчивых покупателей.

Что такое интернет-эквайринг

Существует несколько видов эквайринга: торговый, АТМ, с использованием банкоматов, и, наконец, интернет-эквайринг – стремительно набирающий обороты сегодня вид услуг. В его осуществлении используются как банковские карты, так и виртуальные, а процесс оплаты производится через интернет. Для того чтобы обеспечить его применение, на сайт устанавливается специально разработанный для этого интерфейс.

Таким образом, интернет-эквайринг – это банковская услуга, заключающаяся в приеме платежей и переводе средств продавцу посредством использования платежных карт, реальных или виртуальных.

Как работает интернет-эквайринг

Составляющими работы интернет-эквайринга являются следующие компоненты:

Банк-эквайер. Он предоставляет услуги по проведению расчетов через сеть.

Процессинговый центр, оснащенный web-интерфейсом, отвечающий за техническую сторону вопроса. Используя его функции, клиент производит оплату товар или услуги, а продавец – получает свои деньги.

Сервис-провайдер. Он обеспечивает не только быструю и точную передачу данных, но и конфиденциальность проходящей по его каналам информации.

Протокол аутентификации пользователей.

Комиссия, которую платит клиент, идет на оплату услуг не только банка, но и других, включенных в схему участников, в число которых входят, помимо вышеперечисленных, еще и платежная система, а также банк, работающий с ней. На сегодняшний день львиную долю рынка поделили между собой Виза и МастерКард, но процесс формирования еще не завершен, и вполне возможно появление новых игроков на этом поле.

Несмотря на то, что схема работы интернет-экавайринга выглядит громоздкой, она достаточно проста и проходит в несколько этапов:

Клиент определяется с выбором товара или услуги, представленной на сайте. Включение покупки в корзину автоматически перенаправляет запрос на страницу оплаты заказа, где можно выбрать способ ее осуществления. Страница, на которой вводятся реквизиты, надежно защищена.

Сервис-провайдер производит аутентификацию, включающую в себя проверку подлинности данных и платежеспособности клиента, после чего процедура продолжается.

Процессинговый центр получает информацию от провайдера и, в свою очередь, передает ее в платежную систему – об итоге ее работы продавец и покупатель оповещаются моментально.

Если указанная выше операция прошла успешно, то в дело вступает банк, где ведет расчеты клиент – он осуществляет возмещение средств и оповещает об этом своего клиента.

На практике процесс интернет-эквайринга происходит намного быстрее – вся операция может занять пару минут.

Немного о тарифах

Процент, который банк-эквайер взимает с платежей, проходящих через него, варьируется, и находится, как правило, в диапазоне 2,5-4%. Полученные средства идут на оплату услуг привлеченных для осуществления интернет-эквайринга компаний, о которых уже говорилось выше. Размер платежей зависит от нескольких факторов: объема продаж, схемы взаимодействия и количества участников в ней, местоположения продавца и покупателя и прочих нюансов.

В настоящее время количество физических и юридических лиц, применяющих в своей работе интернет-эквайринг, постоянно растет, и альтернатива его использованию пока не предвидится.

Эквайринг

Оглавление

На сегодняшний день сложно представить себе человека, который бы не знал, что такое банковская карта. Карты применяются повсеместно: для принятия и проведения денежных переводов, выплат заработных плат, получения кредитов, расчётов с банком, а также покупок в обычных магазинах и онлайн (в интернет-магазинах).

Эквайринг (англ. «Acquire» — «получать, приобретать») — это обобщенное понятие процедуры приёма платежей с помощью банковских карт.

В настоящее время банковские карты принимают более чем 18 млн. торговых точек по всему миру.

Львиную долю операций проводят международные платежные системы, такие как VISA и MasterCard. Также немалую долю занимают системы JCB, AmericanExpress, China UnionPay, Discover. В отдельных регионах в обороте могут участвовать карточные продукты локальных платежных систем (например, в России — платежная система «МИР»).

Практически все платежные системы представляют собой единое техническое решение, выработанное на базе взаимодействия большого числа банковских организаций. Например, к MasterCard подключилось уже свыше 22 тысяч банковских учреждений по всему миру (в 210 странах), а к системе «МИР» — около 200 российских банков.

В случае торгового эквайринга платёж с банковской карты выполняется через специальное устройство (терминал), а также web-форму банка или агрегатора платежей. К выносным терминалам относятся не только платежные устройства, которыми оснащаются торговые места кассиров (POS-терминал), но и банковские автоматы (терминалы самообслуживания).

Для приема оплаты в мобильных (передвижных) торговых точках могут применяться mPOS терминалы — это миниатюрные устройства, подключаемые к смартфонам или планшетам.

Терминалы обмениваются данными посредством доступных сетей связи с информационными системами банка, функционирующими в рамках стандартов и требований международных платежных систем (или локальных). Все движения средств между банками происходят как электронный обмен информацией с высокой степенью защиты.

Почему принимать карты необходимо?

Именно благодаря эквайрингу современные потребители практически повсеместно могут отказаться от оплаты товаров или услуг наличными средствами. Наличные деньги подвержены старению, их легко украсть, движение наличных средств сложно отследить, что порождает целый ряд проблем в экономике любых стран.

Электронные деньги напротив, сложно потерять, операции по счетам легко отследить, такие деньги не стареют, их невозможно подделать, а еще, благодаря развитию технологий и внедрению новых стандартов безопасности, становятся возможными новые способы взаимодействия продавцов и покупателей.

Так, например, только благодаря безналичным платежам и интернет-эквайрингу стала возможна электронная коммерция, когда операция оплаты происходит в пользу продавца, удаленного от покупателя на сотни или даже тысячи километров, а товар доставляется практически до квартиры или двери дома.

С помощью мобильного эквайринга можно принимать платежи на выезде. Например, в офисе или на дому у клиента. Отлично подойдет mPOS-терминал и для приема безналичной оплаты в такси.

Общая схема

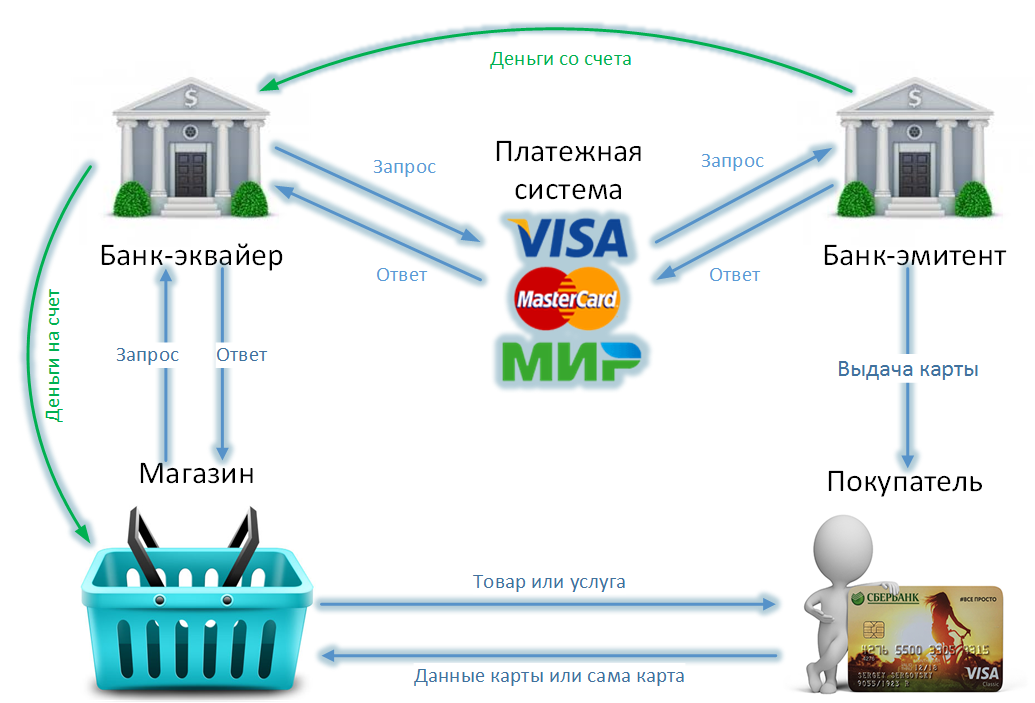

В процедуре оплаты картой участвуют несколько сторон:

- покупатель (держатель карты),

- банк-эмитент (банк, выпустивший и выдавший в пользование карту держателю),

- банк-эквайер (тот банк, на чьей технической базе осуществляется прием и обработка карточных платежей),

- продавец (юридическое лицо, продающее товары или оказывающая услуги, заключившее договор на обслуживание с эквайером).

Схема взаимодействия выглядит следующим образом:

- Покупатель предъявляет в качестве платежного средства банковскую карту или самостоятельно вводит ее данные в специальную форму на web-странице.

- Эквайер получает данные карты (через терминал или web-форму), производит операцию авторизации покупателя (CVV2 или CVC2 код, 3-D Secure и т.п.) и делает запрос на списание в банк-эмитент.

- Если средств на карточном счете достаточно и нет никаких других ограничений на покупку, сумма на счету блокируется (холдирование).

- В банк-эмитент возвращаются данные о возможности списания средств.

- Эмитент ждет окончания покупки (покупка подтверждается продавцом).

- В случае подтверждения успешной покупки от продавца, эквайер формирует документы о получении денег для покупателя и продавца, передает подтверждение в банк-эмитент.

- Сделка между банками закрывается специальными файлами (клиринговый обмен). Средства с карточного счета клиента переводятся в пользу банка-эквайера.

- Расчеты между продавцом и банком-эквайером производятся через расчетный счет на регулярной основе.

Взаимодействие участников в рамках эквайринга жестко регламентируется правилами платежных систем. За несоблюдение таковых на участников накладываются серьезные штрафы.

Классификация

Торговый

В торговых точках приём банковских карт чаще всего осуществляется через терминал эквайринга. Торговое или сервисное предприятие (далее ТСП) заключает с банком отдельный договор, по которому терминалы приобретаются по полной стоимости или предоставляются в лизинг, а банковская организация гарантирует бесперебойный процессинг (обработку) платежей. Техподдержка может быть включена в договор обслуживания банка или предоставляться сторонней организацией. Классические POS-терминалы предполагают высокую безопасность проведения операций и минимальное время обработки транзакций. Кроме того, на выходе формируется фискальный чек, который является официальным документом.

Мобильный

Мобильный эквайринг в настоящее время приобретает все большее распространение благодаря тому, что платежный терминал имеет миниатюрные размеры и способен работать в любом месте, где есть Интернет. Чаще всего mPOS-терминалы применяются для приема оплаты картой товаров с доставкой (курьерская служба) и услуг такси.

Интернет

Интернет-эквайринг позволяет принимать платежи без каких-либо специальных аппаратных средств взаимодействия с клиентом. Покупатель вводит данные карты в специальную форму платежного агрегатора или банка. Безопасность сделки обеспечивают дополнительные технологии — CVV2 / CVC2 код или 3-D Secure.

Тарифы банков зависят от выбранного пакета расчетно-кассового обслуживания (РКО), возможностей самого банка и типа оборудования. Обычно предполагается взимание определенного процента с каждой операции, могут устанавливаться минимальные лимиты. Если оборот по терминалу не превысит определенного порога, банк может взимать фиксированную плату за расчетный период.

Эквайринг для ИП по тарифам чаще всего ничем не отличается от аналогичных услуг для других юридических лиц. В основном банки разделяют клиентов по обороту денежных средств. Хотя иногда индивидуальным предпринимателям предлагаются особые тарифы.

Обзор рынка эквайринга России

Большую часть операций, проводимых через ТСП, по сложившейся традиции берут на себя крупные банковские организации, давно работающие на рынке услуг и обеспечивающие максимальный набор опций РКО.

Это такие банки как:

Стоимость одного терминала колеблется в пределах 12-24 тыс. руб. (цены обусловлены множеством факторов: тип оборудования, функциональные возможности терминалов, тарифы РКО банков и т.д.). Цены на POS-системы могут достигать 60 тыс. руб. Комиссия с каждой операции может составлять приблизительно 1,5-3% (без учета минимальных списаний и порога минимального оборота по каждому терминалу). В случае аренды или лизинга тарифы банка могут быть изменены, что обусловлено определенными рисками банка.

В относительно новой сфере мобильного эквайринга нишу заняли небольшие банки, такие как:

Примечательно, что услуги мобильного эквайринга могут оказывать не только банки, но и специальные сервисы, например:

Такое стало возможным благодаря небольшой стоимости оборудования и высоким рискам, связанным с проведением платежей. Рынок платежей такого типа только начинает развиваться в России, и потому могут иметь место определенные сложности и накладки в работе сервисов. Так, например, до недавнего времени для подключения к сервису Pay-Me терминалы можно было купить только в Москве в салонах связи Билайн. Сегодня это можно сделать уже в 64 регионах страны.

В среднем комиссии составляют 2,5-2,9% с одной оплаты. Терминалы некоторые провайдеры услуги предоставляют бесплатно (или условно-бесплатно). Конечно, все зависит от типа mPOS-терминала и его функционала. Цена некоторых моделей может достигать десятков тысяч рублей.

Интернет-эквайринг, так же, как и мобильный, наиболее востребован малым и средним бизнесом, а потому большую часть рынка услуг берут на себя малые и средние банки.

Рейтинг за 2016 год (по данным аналитического агентства Markswebb) выглядит следующим образом:

К примеру, Сбербанк занимает 21 место, Тинькофф — 24 и т.д.

Низкие позиции банков в сравнении с сервисами приема платежей обусловлены охватом способов оплаты и условий взаимодействия. Сервисы оплаты выступают в роли агрегаторов платежей, предоставляют различные способы оплаты, доступ сразу к нескольким банкам, обеспечивают быстрое подключение и другие нюансы, важные для интернет-торговли.

Средняя комиссия — 2,7-3,5% с одной покупки, при большом обороте сборы существенно снижаются (до 2-2,5%). Расходов на покупку, установку и настройку терминалов — нет. Еще один важный показатель — время подключения (интеграции): в среднем 7-14 дней (до выхода на тестовый режим доступа).

Какой эквайринг выбрать

Каждый из описанных выше типов приема оплаты банковских карт имеет свои достоинства и недостатки. И зачастую узкоспециализированное применение.

То есть, если у вас Интернет-магазин с полной оплатой онлайн, то вам никак не подойдет классическая схема работы с POS-терминалами.

Однако, если имеется возможность принимать оплату за товар при вручении покупателю вашим курьером, то интересным решением будет мобильный эквайринг. Никак не обойтись без mPOS терминалов при оказании услуг на выезде (такси, медицинские лаборатории, маникюр, парикмахер и т.п.), если планируется прием к оплате банковских карт. Иногда, при небольшом покупательском трафике в обычном оффлайн магазине можно использовать мобильный терминале по причине меньшей стоимости оборудования. Это самое дешевое решение на старте.

Если вы планируете работу с большим количеством товара, высокую проходимость касс и т.п., то без POS-терминалов не обойтись. Помогут они и при работе с клиентами в офисе, когда подписание и оплата договора на услуги, поставку товара и др. происходит на территории продавца.

Схема приема денежных средств может зависеть от специфики региона присутствия, типа товара или предоставляемых услуг, и других нюансов. Поэтому нельзя сказать наверняка какой тип эквайринга лучше.

Способ оплаты должен подбираться исходя из концепции развития компании и реальной обстановки на рынке предлагаемых товаров или услуг. Не стоит делать ставку только на какой-либо один тип оплаты. Так, можно комбинировать различные способы оплаты и пробовать внедрять новые решения, оценивая их эффективность.

Какие организации и ИП должны применять эквайринг и кто освобожден

Что такое эквайринг и как он работает

В самом общем виде эквайринг – это обеспечение покупателям возможности оплачивать товары и услуги при помощи банковской карты. Одновременно с этим под эквайрингом понимается специальная банковская услуга, которая позволяет магазинам и другим торговым объектам принимать оплату при помощи платежных карт. Также иногда эквайрингом называют снятие наличных денег через банкомат. Однако в этом значении данное понятие используется крайне редко. Чаще всего под эквайрингом подразумеваются именно расчеты банковскими картами.

В процессе эквайринга владелец банковской карты, желающий приобрести ту или иную услугу/товар, может их оплатить удобным ему образом: либо через терминал продавца, либо по интернету. Для этого ему необходимо только указать пин-код карты. Далее система сверяет введенный пин-код и отправляет данные карты в процессинговый центр банка, где эта карта была выпущена. Банк проверяет остаток денег на счете владельца карты, после чего списывает необходимую сумму в счет оплаты товара или услуги. Далее списанная сумма за вычетом банковской комиссии перечисляется на расчетный счет продавца.

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

1. Продавцы обязаны обеспечить покупателю возможность оплаты товаров и услуг как за наличный, так и безналичный расчет при помощи банковской карты.

2. Обязанность обеспечить возможность оплаты товаров, работ и услуг при помощи платежных карт распространяется на всех продавцов, выручка которых за предшествующий календарный год превышает 40 млн рублей.

3. Если торговая точка находится в месте, где не предоставляются услуги доступа в интернет, продавец освобождается от обязанности принимать к оплате карты.

4. Продавец освобождается от эквайринга в торговом объекте, выручка от реализации товаров в котором за предшествующий календарный год составила менее 5 млн рублей.

5. Услуга эквайринга для организаций и ИП является платной, банк за нее взимает с них отдельную комиссию. Величина комиссии зависит от вида эквайринга – товарный, интернет или мобильный эквайринг.

6. Необеспечение покупателю возможности оплаты товаров (работ, услуг) платежной картой повлечет наложение штрафов на организации, ИП и должностных лиц.

Для покупателя, ожидающего на кассе свой товар, все вышеуказанные действия занимают несколько секунд. При этом до счета продавца деньги идут заметно дольше. Как правило, с момента оплаты товара картой до момента поступления средств на расчетный счет организации-продавца проходит от одного до нескольких дней. Все зависит от банка, с которым продавец заключил договор эквайринга.

Обязателен ли эквайринг для ИП и организаций

По закону потребитель самостоятельно выбирает, как именно ему оплачивать товар или услуги – наличными деньгами или платежной картой.

В свою очередь продавцы обязаны обеспечить возможность оплаты товаров и услуг как за наличный, так и безналичный расчет при помощи банковской карты (ст. 16.1 Закона РФ от 07.02.1992 № 2300-1 «О защите прав потребителей»). В противном случае это будет считаться нарушением прав потребителя и повлечет для продавца существенные штрафы (Федеральный закон от 05.05.2014 № 112-ФЗ).

При этом обязанность по приему платежей от населения при помощи платежных карт распространяется не на все организации. Например, часто транслируется мнение, что данная обязанность не распространяется на микропредприятия. Однако это является заблуждением.

Напомним, микропредприятиями считаются субъекты малого бизнеса с ограниченным доходом и численностью наемных сотрудников. Определение понятия «микропредприятие» раскрывается в ст. 4 Федерального закона от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства…». Здесь под микропредприятиями понимаются предприятия, предельная численность работников которых составляет до 15 человек, а величина годового дохода не превышает 120 млн рублей (постановление Правительства РФ от 04.04.2016 № 265).

Вместе с тем статья 16.1 Закона РФ от 07.02.1992 № 2300-1 прямо устанавливает, что обязанность обеспечить возможность оплаты товаров, работ и услуг при помощи платежных карт распространяется на всех продавцов, выручка которых за предшествующий календарный год превышает 40 млн рублей.

Таким образом, принимать к оплате карты и использовать эквайринг обязаны даже микропредприятия. Но только в том случае, если их выручка от реализации товаров/услуг за прошедший год составляет более 40 млн рублей.

Кто освобождается от эквайринга

Некоторые организации и ИП, которые в соответствии с требованиями Закона РФ № 2300-1 обязаны принимать к оплате банковские карты, все же могут обойтись без эквайринга в отношении ряда своих торговых точек.

Так, если торговая точка находится в месте, где не предоставляются услуги доступа в интернет, продавец освобождается от обязанности принимать к оплате карты (абз. 3 п. 1 ст. 16.1 Закона РФ от 07.02.1992 № 2300-1). Данное исключение распространяется именно на торговые точки, где отсутствует доступ к сети. В других торговых точках продавца эквайринг применяется на общих основаниях.

Кроме того, продавец освобождается от эквайринга в торговом объекте, выручка от реализации товаров в котором за предшествующий календарный год составила менее 5 млн рублей (абз. 4 п. 1 ст. 16.1 Закона РФ от 07.02.1992 № 2300-1).

Таким образом, эквайринг разрешается не применять в торговых точках, которые:

- находятся в удаленных местах, где отсутствует доступ к интернету;

- принесли за предыдущий год менее 5 млн рублей выручки.

Подключение эквайринга

Процесс эквайринга начинается с заключения организацией/ИП договора с банком, который обязуется зачислять принятую через платежные карты оплату на счет организации/ИП. После заключения договора организации поставляется специальное оборудование (например, POS-терминал), которое используется для приема платежей и перевода средств с карты покупателей на счет продавца.

Также банк обязуется передать организации все необходимое программное обеспечение для работы с терминалами и произвести обучение персонала, который будет работать на этом оборудовании. Кроме того, банк берет на себя техническое сопровождение эквайринга и устранение возможных ошибок/сбоев, случающихся в процессе приема платежей.

Услуга эквайринга для организаций и ИП является платной, банк за нее взимает отдельную комиссию. Причем эту комиссию платят сами организации/предприниматели, а не их клиенты.

Величина комиссии зависит от вида эквайринга. Сейчас принято различать товарный, интернет и мобильный эквайринг. Все они задействуют банковские карты, но конкретный способ перевода денег на счет продавца и используемое при этом техническое оборудование существенным образом отличаются.

При товарном эквайринге оплата товаров и услуг происходит при помощи так называемых POS-терминалов (англ. point of sale – торговое место), которые знакомы всем по супермаркетам. Терминал, как правило, состоит из сканера штрихкодов, монитора и устройства ввода-вывода (клавиатуры), а также считывателя карт. Терминал читает карту, списывает с нее деньги и переводит их на счет продавца. Банковская комиссия при товарном эквайринге в среднем составляет 2% от суммы расчета.

При товарном эквайринге оплата товаров и услуг происходит при помощи так называемых POS-терминалов (англ. point of sale – торговое место), которые знакомы всем по супермаркетам. Терминал, как правило, состоит из сканера штрихкодов, монитора и устройства ввода-вывода (клавиатуры), а также считывателя карт. Терминал читает карту, списывает с нее деньги и переводит их на счет продавца. Банковская комиссия при товарном эквайринге в среднем составляет 2% от суммы расчета.

Интернет-эквайринг не требует установки дорогостоящих терминалов (до 40 000 рублей и выше) или каких-либо дополнительных программных приложений. Все расчеты производятся через интернет. Покупатель выбирает на сайте продавца опцию «оплатить картой» и попадает на страницу процессингового центра, на которой вводится информация с карты (пин-код и т. д.). Процессинговый центр уточняет принадлежность карты, остаток средств на счете и проводит оплату. Комиссия, взимаемая банками с продавцов за интернет-эквайринг, составляет в среднем 2,5% от суммы платежа.

При мобильном эквайринге используется смартфон/планшет, интернет и собственно сам считыватель карт (мобильныйPOS-терминал), который подключается к смартфону. Сначала в мобильном платежном приложении смартфона оформляется сам платеж с указанием его суммы и назначения. Затем покупатель проверяет правильность платежа и проводит свою карту через подключенный к смартфону считыватель. Система проверяет карту и производит списание средств. Стоимость оборудование для мобильного эквайринга в среднем составляет порядка 10 000 рублей. Величина банковской комиссии – 3%.

Штрафы за эквайринг

Ответственность продавца (исполнителя услуг) за отказ принимать к оплате банковские карты установлена в соответствии с п. 4 ст. 14.8 КоАП РФ (нарушение иных прав потребителя).

Необеспечение покупателю возможности оплаты товаров (работ, услуг) с использованием национальных платежных инструментов в рамках национальной системы платежных карт повлечет наложение следующих штрафов:

- от 15 000 до 30 000 рублей – для индивидуальных предпринимателей;

- от 15 000 до 30 000 рублей – для должностных лиц организации;

- от 30 000 до 50 000 рублей – для юридических лиц.

Штраф взимается за каждый факт нарушения прав потребителей.

Что такое эквайринг простыми словами — виды, суть и ТОП-10 банков

Здравствуйте! Сегодня мы расскажем вам про эквайринг. Из статьи вы узнаете в чем суть эквайринга, как он работает, какие виды бывают и в чем его преимущества для бизнеса.

Что такое эквайринг и какова его суть

Эквайринг (с англ. acquire — приобретение) — банковская услуга, главным преимуществом которой является безналичный расчет. Определение эквайринга дает нам понять, что пользователь может расплатиться банковской картой через терминал, не снимая наличные средства.

- Широкое применение. Практически любой магазин может заключить договор с банком на данную услугу. Именно поэтому ее можно встретить в большинстве торговых точек;

- Удобство. Покупатель не беспокоится о том, что наличные деньги могут быть украдены;

- Продавцу не нужно отсчитывать сдачу. Терминал сам списывает с карты установленную за товар сумму;

Кроме этого, с клиента не взимается комиссия, а при торговом эквайринге взимает приемлемый процент с продавца (1,5% — 2,5%).

Как это работает

Существует определенный алгоритм действий при расчете банковской картой:

- Ввод покупателем пин-кода от пластиковой карты;

- Затем данные о клиенте (владельце карты) отправляются в процессинговый банковский центр;

- Осуществляется проверка остаточных денежных средств на карте;

- Происходит списание расчетной суммы;

- Выдача чеков (отдельно для продавца и покупателя);

- Чеки, выданные терминалом, следует подписать двум сторонам. Клиент ставит подпись на чеке сотрудника, а сотрудник подписывает чек покупателя;

- Сверка подписи на чеке и банковской карте продавцом;

- Перевод торговой точке суммы и вычет комиссии из нее же.

Виды эквайринга

Существует 3 вида эквайринга:

Остановимся на каждом подробнее.

Торговый эквайринг

Эта услуга появилась в банковской сфере первой, но до сих пор актуальна. Заключается она в использовании POS-терминала, который списывает сумму покупки с карты. Торговая точка принимает банковские карты клиентов с целью расчета за товар или за предоставленную услугу.

Деньги приходят на расчетный счет продавца с учетом вычета комиссии. Предоставляя услугу эквайринга, банк берет на себя обучение сотрудников организации, работающих с терминалами, и оказывает им консультации по любым вопросам.

Интернет-эквайринг

Услуга предоставляется через интернет, а для её использования не требуется установка специальных приложений или терминалов. Транзакция осуществляется между продавцом и покупателем. Пользователь, нажав на кнопку «купить», отправляет команду банковскому отделению снять с карты определенную сумму для оплаты покупки.

Существенным отличием интернет-эквайринга от торгового является возможность появления посредника, которым является процессинговая компания. Она занимается защитой банковской карты и имеющихся на ней денежных средств от мошенников. Комиссия за предоставление интернет-эквайринга самая высокая. Магазинам обходится она в 3 — 6 процентов от суммы заказа.

Мобильный эквайринг

Это вид эквайринга, который подразумевает использование мобильного телефона. На смартфон устанавливается приложение, идентичное принципу работы терминала.

Преимуществом этого вида приема платежей считается простота установки оборудования. П ривязывать терминал к торговой точке не требуется, он расположен на самом смартфоне. Приложение автоматически списывает комиссию с продавца в размере от 2,5 до 3 процентов.

Стороны эквайринга

Стороны эквайринга подразумевают наличие банка, торговой точки и клиентов.

- Банк в данном случае предоставляет услуги по исполнению платежей и пользованию банковскими картами.

- Торговая точка подписывает договор с отделением банка для возможности предоставления услуг. После чего стороны обсуждают нюансы, условия и начинают свое сотрудничество.

- Клиентами же являются те люди, которые пользуются картой в различных магазинах.

В обязанности банка при предоставлении услуги эквайринга входит:

- Организация стабильной работы устройства для приема пластиковых карт;

- Предоставление сотрудникам обучения данной системе оплаты;

- Возврат сумм продавцу, зачисленных на счет банка с помощью эквайринга, в назначенные сроки;

- Предоставление технической помощи по ремонту, обновлению, сервисному обслуживанию оборудования и бесплатной консультации при внештатных ситуациях.

Обязанности торговой точки:

- Обеспечить безопасные условия для использования банковского оборудования;

- Принимать пластиковые карты для проведения оплаты;

- Выплачивать комиссии за банковские услуги по эквайрингу.

Требования к участникам эквайринга

- Торговая точка, желающая подключить эквайринг, должна обязательно предоставить информацию в банк о своем финансово-хозяйственном положении;

- Также подключение возможно в том случае, если вы зарегистрированы как ИП или ООО, и открыли расчетный счет в банке;

- Организация должна иметь постоянный доступ к интернету.

Эквайринг для малого бизнеса

Услуга несет в себе значительную часть преимуществ для малого бизнеса, но высокая стоимость оборудования снижает процент ее использования. Поэтому банки активно предлагают малому бизнесу бюджетный вариант терминалов.

В чем заключаются преимущества эквайринга для малого бизнеса и ИП — давайте попробуем объяснить это простыми словами:

- Первое, что стоило бы отметить — это увеличение продаж. Считается, что покупатель способен тратить на 20% больше денег при оплате картой, чем наличными деньгами;

- Установив терминал, вы автоматически обезопасите себя от фальшивомонетчиков;

- Минимизация риска ограбления. Все деньги, переведенные магазину клиентами, хранятся в банке и отсылаются на расчетный счет предпринимателя;

- Банки предоставляют обучение вашему рабочему персоналу совершенно бесплатно;

- Договор с банком на эквайринг позволяет пользоваться различными кредитными тарифами по льготной программе.

Преимущества и недостатки

Преимущества эквайринговых платежей:

- Проведение оплаты в сжатые сроки;

- Увеличение клиентской базы и количества продаж;

- Рост репутации компании;

- Экономия на инкассации;

- Безопасность в хранении перечисленных клиентом денежных средств на расчетный счет компании.

- Возможность сбоя системы или ошибки;

- Не всегда сотрудники организации знают, как справиться с поломкой оборудования;

- Мошенничество. Продавец может выставить на терминале сумму больше, чем указано на ценнике.

Как выбрать банк-эквайер

Что значит банк-эквайер? Если говорить простым языком, то это кредитная организация, предоставляющая организациям услуги эквайринга и осуществляющая финансовые операции, которые связаны с расчетами и платежами с помощью банковской карты.

Для того, чтобы правильно выбрать банк, внимательно прочитайте все пункты условий, которые он предлагает. Рекомендуется сравнить пункты договоров в нескольких банках. И только после того, как вы нашли подходящий вариант, можно обратиться в отделение кредитной организации для дальнейших действий по подключению эквайринга .

Рекомендации по выбору банка:

- Узнайте, какое оборудование банк готов предоставить (обратите внимание на стоимость и функционал);

- Внимательно прочитайте пункт договора, где сказано об особенностях оборудования;

- Узнайте, какие платежные системы поддерживает данный банк;

- Внимательно ознакомьтесь со своими обязанностями и правами по договору;

- Оцените сервисный уровень банка;

- Проверьте предложенные финансовые условия (стоимость установки оборудования, обслуживания, обучения сотрудников и т.д.) ;

- Изучите тарифы на РКО (многие банки обязывают открывать расчетный счет, что увеличивает стоимость обслуживания по эквайрингу).

Кому и зачем нужен интернет-эквайринг

Для онлайн-магазинов это не просто красивое слово, а условие выживания в эпоху безналичных расчётов.

Термин «эквайринг» происходит от английского глагола to acquire — «приобретать, получать». На языке финансов так называют возможность принимать платежи с банковских карт.

По данным Россияне наращивают карточные платежи Центробанка России, на каждого жителя страны сейчас приходится почти по две платёжные карточки. А количество электронных операций в розничной торговле достигло 56%. По сути, с эквайрингом мы сталкиваемся на каждом шагу: от покупки хлеба до оплаты авиабилетов.

Что такое интернет-эквайринг

Для классического торгового эквайринга необходим платёжный терминал (POS), который считывает информацию с магнитной ленты на пластиковой карте. Мобильный эквайринг, или приём платежей с помощью смартфона, осуществляется через мини-терминал (mPOS).

Интернет-эквайринг — это возможность принимать оплату прямо в онлайн-магазине, без всякого дополнительного оборудования. Всё, что нужно, — стабильное подключение к Сети и платёжный интерфейс. Покупатель не должен никуда идти. И даже иметь при себе карточку необязательно: достаточно знать её реквизиты.

Но за удобство приходится платить. Комиссия при интернет-расчётах может быть в 2–3 раза выше, чем при оплате через терминалы. Немилосердные тарифы обусловлены необходимостью круглосуточно поддерживать веб-интерфейс и обеспечивать безопасность онлайн-платежей.

В чём преимущества интернет-эквайринга

В онлайн-расчётах заинтересованы и продавец, и покупатель.

Плюсы для покупателя

- Совершать покупки можно в любое время дня и ночи, не отходя от компьютера.

- Весь процесс происходит в несколько кликов и занимает считанные минуты.

- Исключён риск, что у кассира не будет сдачи или вас обсчитают.

Плюсы для продавца

- Увеличивается объём продаж — в том числе за счёт круглосуточного обслуживания и спонтанных покупок. Почти 40% денег клиенты интернет-магазинов тратят The State of Impulse Buying Persona – Statistics and Trends импульсивно.

- Отпадает необходимость оплачивать услуги инкассатора.

- Исключён риск, что вам подсунут фальшивые купюры.

Как работает интернет-эквайринг

В процессе задействованы несколько сторон:

- Держатель карты (покупатель).

- Интернет-магазин.

- Международные платёжные системы (Visa, MasterCard, American Express).

- Банк-эмитент, который выпустил пластиковую карточку клиента.

- Банк-эквайер, в котором открыт расчётный счёт продавца.

- Процессинговый центр — система обработки транзакций по банковским картам. По сути является посредником между остальными участниками.

Если не углубляться в технические тонкости, процедура выглядит примерно так:

- Определившись с покупками, клиент онлайн-магазина выбирает вариант оплаты карточкой.

- Происходит переадресация на защищённую страницу, где покупатель вводит платёжные реквизиты.

- Банк-эмитент проверяет, активна ли карта, достаточно ли средств на счету, разрешена ли операция в данной стране и многое другое.

- Если проверка прошла успешно, интернет-магазин оформляет заказ. А покупатель получает извещение о том, что товар оплачен.

- Банк-эмитент блокирует (но пока не списывает) необходимую сумму на счету клиента.

- Банк-эквайер принимает информацию о транзакции и формирует файлы клиринга — специальные электронные документы для безналичных расчётов.

- Только после получения файлов клиринга банк-эмитент перечисляет средства банку-эквайеру, а тот, в свою очередь, переводит их на счёт продавца.

Хотя взаиморасчёты между банками могут занимать несколько дней, для покупателя всё происходит в считанные секунды.

Как подключить интернет-эквайринг

В Российской Федерации услуги по онлайн-расчётам предоставляют коммерческие банки и платёжные сервисы, которые оформлены как небанковские кредитные организации (НКО) и несут такую же ответственность перед клиентом, что и банки.

1. Подключение через банк

Чтобы проводить карточные онлайн-платежи, банк должен иметь специальную лицензию и процессинговый центр (свой или сторонний). Банки-эквайеры работают напрямую с клиентами, поэтому и тарифы за услуги будут несколько ниже. Но, как правило, солидные финансовые структуры чаще отказывают в сотрудничестве мелким клиентам: они дорожат своей репутацией, предпочитают крупные организации и стараются не связываться с интернет-бизнесом, в легальности которого есть хоть малейшие сомнения.

2. Подключение через платёжный сервис

Платёжный сервис, или агрегатор, сотрудничает с несколькими банками и электронными кошельками одновременно. Обычно тарифы у таких поставщиков чуть выше. Зато они более лояльны к мелкому бизнесу, предоставляют гибкие условия, круглосуточную техподдержку и широкий выбор платёжных систем.

Что нужно учесть при выборе провайдера услуги

Неважно, с кем вы предпочитаете иметь дело — банком или агрегатором. Критерии при выборе конкретного поставщика будут одинаковыми.

1. Размер комиссии по транзакциям

За каждый перевод провайдер взимает комиссию, которая зависит от торгового оборота и сферы деятельности интернет-магазина, способа оплаты, участия в партнёрских программах и многих других факторов. Цена будет ниже, если у банка есть свой процессинговый центр и ему не нужно покупать эту услугу у сторонней компании.

Перед подключением эквайринга выясните, сколько и за что с вас возьмут. Но в любом случае дешевизна не должна быть главным критерием выбора.

2. Скорость и простота подключения

Какой пакет документов нужно собрать? Сколько дополнительных бумаг придётся оформить? В какие сроки рассматривается заявка? А если речь идёт о банке, обязательно ли открывать в нём расчётный счёт? Как правило, платёжные сервисы требуют меньше бумаг и готовы подключить к услуге в более короткие сроки.

3. Наличие готовых технических решений

Договориться об услуге — это одно. А чтобы она заработала, нужно интегрировать платёжную форму на сайт. Хорошо, если провайдер предлагает готовое решение. Иначе вам придётся нанимать разработчика и нести дополнительные расходы.

4. Количество способов оплаты

Чем больше платёжных систем поддерживает провайдер, тем лучше. Банки часто ограничиваются только карточными расчётами, оставляя за бортом электронные деньги («Яндекс.Деньги», Webmoney, QIWI) или мобильные платежи (Google Pay, Samsung Pay, Apple Pay). Если вы плотно сотрудничаете с иностранцами, важно, чтобы ваш поставщик услуг принимал карты зарубежных банков.

5. Срок зачисления средств на расчётный счёт

С момента покупки до поступления денег на счёт продавца может пройти 3, 4 и даже 5 дней. Лучше выяснить этот момент заранее. Чем быстрее средства станут доступными, тем лучше. Банки в этом вопросе часто опережают агрегаторов, зачисляя деньги в течение суток.

6. Качество техподдержки

Для интернет-магазинов критично, чтобы помощь можно было получить оперативно и в любое время суток. Поэтому доступ к специалистам 24/7 — важный критерий при выборе провайдера. Заранее протестируйте, насколько чутко реагирует техподдержка на звонки и обращения.

7. Борьба с мошенничеством

Убедитесь, что ваш будущий провайдер поддерживает все эти технологии защиты карточных платежей от мошенничества:

- PCI DSS (Payment Card Industry Data Security Standard) — стандарт, принятый международными платёжными системами Visa, MasterCard, American Express, Discovery, JSB. Организация, которая занимается услугами интернет-эквайринга, должна иметь сертификат на соответствие PCI DSS.

- SSL (Secure Sockets Layer) — протокол шифрования, который обеспечивает безопасную передачу данных в интернете.

- 3D Secure — протокол защиты карточных платежей, разработанный системой VISA.

У каждого поставщика услуг могут быть свои дополнительные системы антифрода (от английского anti-fraud — «борьба с мошенничеством»). Эти сервисы автоматически проверяют каждую транзакцию и следят, нет ли в платеже чего-то подозрительного.

8. Наличие дополнительных возможностей и услуг

Они могут значительно облегчить жизнь и продавцу, и покупателю. Полезно, если провайдер предоставляет такие дополнительные функции:

- Оплата в один клик. Это значит, что система запоминает реквизиты карт постоянных покупателей, позволяя им быстро совершить покупку. Чем меньше времени клиент тратит на оформление заказа, тем выше вероятность, что он не успеет передумать.

- Инвойсинг. Покупатель получает счёт по электронной почте, СМС или в чате.

- Холдирование (блокировка средств на счету покупателя). Если деньги уже поступили на счёт интернет-магазина, а нужной вещи не оказалось на складе, возврат средств займёт немало времени. А это значит, что клиент останется недовольным. Функция холдирования крайне полезна, если нужно проверить наличие товара. Вы сможете мгновенно вернуть деньги и сохранить лояльность покупателя.

- Мультивалютные платежи. Покупатель может расплатиться за покупку в удобной для него валюте и сэкономить на конвертации.

- Рекуррентные платежи. Новые транзакции создаются автоматически на основе информации о предыдущих платежах покупателя.